8 de marzo, 2024

Explicación: Los diferentes tipos de arbitraje de disputas inversionistas-Estados

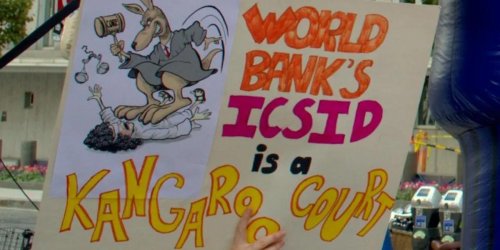

Los arbitrajes de disputas inversionistas-Estados (ampliamente conocidos como ISDS por sus siglas en inglés) son un mecanismo para dirimir diferendos en muchos tratados de libre comercio (TLC) y en tratados bilaterales de inversión (TBI). Permiten que inversionistas extranjeros demanden a un Estado alegando que alguna nueva ley o regulación, aunque sea de interés público, incluso frente a nuevas evidencias científicas, puede afectar adversamente su expectativa de ganancia o el potencial de su inversión. Los inversionistas pueden buscar compensaciones mediante un arbitraje vinculante, evitando ir a una corte pública. Es típico que las corporaciones busquen compensaciones que pueden sumar millones o miles de millones dólares. Los críticos afirman que esto crea un sistema legal paralelo y pro-corporativo, exclusivamente en favor de las empresas transnacionales. El poder yace en los árbitros puestos en favor de las ganancias, comúnmente procedentes del sector corporativo, que bien podrían estar sujetos a conflictos de interés no verificables. [1] Aunque la mayoría de los casos sometidos a ISDS son invocados dentro de algún tratado de comercio o inversión, pueden invocarse otros instrumentos para iniciar una disputa, como contratos de inversión o leyes nacionales de inversión. Durante los últimos diez años, los grupos de la sociedad civil de todo el mundo han combatido los ISDS, lo que ha ayudado a rechazar algunos tratados o acuerdos de comercio o inversión, notablemente el Tratado de la Carta de la Energía (TCE). ¿Qué tipo de arbitraje ISDS ha sido el más utilizado por las corporaciones? ¿Por qué es importante entender los diferentes modos de ISDS?

Arbitraje dentro de los acuerdos de comercio e inversión

El arbitraje de los tratados de inversión es una invención post-colonial de la década de 1960, diseñado para proteger de los nuevos Estados independientes los activos de las antiguas potencias coloniales. Fueron mencionados por vez primera en el TBI Indonesia-Holanda en 1969. La vasta mayoría de casos de ISDS son invocados dentro de esos tratados. De Acuerdo al Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI), parte del Grupo del Banco Mundial y el foro más utilizado como medio de arbitraje, los TLC y los TBI se invocan en 84% de los casos que administra. El Tratado de la Carta de Energía y el TLCAN fueron invocados en 13% y 12% de los casos respectivamente. [2] Esto es muy problemático por su impacto global y sistémico. Cualquier inversión (digamos empresa, acciones, bonos, derivativos, contratos, derechos de propiedad intelectual, licencias y propiedades) realizada por una compañía perteneciente a un Estado signatario dentro de otro Estado signatario puede estar protegida por el acuerdo o tratado de comercio o inversión.

Arbitraje por contratos

Durante la época colonial, y antes de la creación de los modernos TLC y los TBI, las autoridades coloniales utilizaban contratos de concesión, para otorgarle a las compañías privadas y a algunos individuos derechos exclusivos de extracción de recursos, tales como minerales o cultivos, o llevar a cabo actividades económicas en las colonias y los protectorados, como construir infraestructura u operar sistemas de transporte.

Era común que las inversiones estuvieran protegidas por las leyes del país que alojaba la inversión. Cuando las colonias lograron su independencia, estos contratos pavimentaron el camino para los contratos de inversión. Éstos contenían previsiones que siguen siendo comunes en su uso actual, tales como las cláusulas de estabilización, que requieren que los Estados se restrinjan de ejercer sus prerrogativas administrativas o legislativas de algún modo que pudiera afectar adversamente la inversión. También brindaban arbitrajes entre los inversionistas y el Estado para resolver diferendos. Tales arbitrajes bajo contrato también evitaban los sistemas legales locales y mostraban que las entidades privadas podían crear sistemas de regulaciones dentro del sistema legal internacional que se ajustaran a sus intereses. En este sentido, fueron precursores del sistema de arbitrajes de las inversiones bajo los tratados, algo que emergió algunos años después. Hoy, las corporaciones pueden optar por negociar un contrato con el Estado si no están protegidas por un tratado de inversión, o escoger mejores términos para su inversión. Aunque no está tan extendido como el arbitraje de inversiones dentro de los tratados, 10% de los reclamos que maneja el CIADI son de arreglos por contrato. [3]

No obstante, dada la oposición que enfrenta hace unos diez años el arbitraje de inversión en los tratados, en los arbitrajes basados en contratos pueden convertirse en táctica común para los inversionistas extranjeros que no estén protegidos por algún tratado. [4]

Arbitraje bajo leyes de inversión

A nivel mundial, 74 países tienen leyes nacionales de inversión que mencionan el arbitraje inversionistas-Estados, y 42 de estas leyes son propensas a brindar su consentimiento. [5] Las leyes de inversión se han invocado en 6% de los casos administrados por el CIADI. Una pequeña unidad del Banco Mundial conocida como Servicio de Asesoría en Inversiones Extranjeras, que asesora a los países sobre los flujos de inversión privada, ha jugado un papel significativo en incluir mecanismos de ISDS en las leyes de inversión nacionales. Un estudio reciente muestra que casi la mitad (30 de 65) de los países asesorados por esta unidad promulgó nuevas leyes que consienten el arbitraje al poco tiempo de la asesoría. [6]

Cómo se relacionan

Las reglas del arbitraje de inversiones, más allá de su instrumento legal, intentan impulsar un modelo de desarrollo económico basado en la liberalización y la promoción de las inversiones extranjeras. Favorecen la primacía de regulaciones internacionales de inversión amigables con los negocios por encima de las leyes nacionales y soberanas. Además, lo concedido por los arbitrajes y sus cuotas legales puede ser muy oneroso y significativo para los países del Sur Global golpeados por la deuda. Este dinero bien podría utilizarse en políticas públicas y sociales. Por ejemplo, Nigeria tuvo que pagar 11 mil millones de dólares a la compañía de energía P&ID, con sede en las Islas Vírgenes, de acuerdo un contrato. [7] En un caso sometido al TBI entre Holanda y Polonia, la firma holandesa Eureko recibió 4 mil 400 millones de dólares en compensación por la decisión polaca de mantener el control nacional sobre la compañía de seguros pública. [8] En El Salvador, Pacific Rim Mining Corp, una compañía canadiense que buscaba construir una enorme mina en El Salvador utilizando procesos de cianuro para el tratamiento del mineral, alegó que el gobierno había violado su ley nacional de inversiones al no conceder el permiso para la mina.

A fin de cuentas el CIADI rechazó la pretensión de la compañía y le ordenó pagar 8 millones de dólares de los 12 millones que el país pagó en cuotas legales. Pero la compañía se negó a pagar y desde entonces el país centroamericano sigue persiguiendo ese dinero. [9]

El ISDS plantea serios problemas democráticos. Es la continuación de un modelo colonial de promoción de los intereses del capital transnacional, a expensas del interés general. Por lo tanto, debemos frenarlo totalmente.

Notas:

[2] https://icsid.worldbank.org/sites/default/files/publications/2023.ENG_The_ICSID_Caseload_Statistics_Issue.2_ENG.pdf

[3] https://icsid.worldbank.org/sites/default/files/publications/2023.ENG_The_ICSID_Caseload_Statistics_Issue.2_ENG.pdf

[7] La compensación fue echada atrás cuando una corte británica encontró que la compañía pagaba sobornos a un funcionario en conexión con el contrato de gas (https://www.iisd.org/itn/en/2021/03/23/corruption-and-confidentiality-in-contract-based-isds-the-case-of-pid-v-nigeria-jonathan-bonnitcha/, https://www.reuters.com/business/energy/nigeria-wins-bid-overturn-11-billion-bill-collapsed-gas-deal-2023-10-23/)